Notes d’allocution pour Evan Siddall, Président et premier dirigeant, Société canadienne d'hypothèques et de logement

Chambre de commerce de Halifax

Halifax (Nouvelle-Écosse)

Seul le texte prononcé fait foi

Introduction

Merci et bon après-midi. Je voudrais d’abord remercier la Chambre de commerce de Halifax et la Nova Scotia Association of Realtors.

À titre de président de la SCHL, je dois parfois répondre à des questions sur ce qui m’empêche de dormir la nuit. Et une chose qui me dérange, c’est comment dire à ma mère de 76 ans que j'ai besoin de son aide.

Car j'ai un problème.

Le problème, c’est que ma mère vit seule dans une grande maison de trois chambres en banlieue de Toronto, alors qu’elle n’a pas besoin de tout cet espace à ce stade de sa vie. En fait, cette maison conviendrait mieux à une famille de travailleurs qui a vraiment besoin des trois chambres. Or, cette famille est maintenant forcée d’aller de plus en plus loin en banlieue pour trouver une habitation convenable à la hauteur de ses moyens. Cela ajoute des heures de déplacements à une semaine déjà stressante et réduit le temps que les parents peuvent passer avec leurs enfants et leurs amis, ainsi que leur qualité de vie. Je pourrais continuer, mais je reviendrai là-dessus dans un moment.

Il semble injuste de blâmer un segment de la société pour les problèmes de logement auxquels fait face un autre segment, d’autant plus que les aînés ont travaillé fort toute leur vie pour se procurer la sécurité et la stabilité financières associées à la possession d’un logement.

D'ailleurs, je ne blâme personne. Tout ce que je dis, c'est que si nous n'agissons pas, la génération actuelle sera aux prises avec des défis que n'ont pas connus les baby-boomers. Et nous méritons tous d'avoir un chez-soi.

Le fait est que la situation que j’ai décrite est réelle et courante dans les grandes villes du pays, et elle contribue aux déséquilibres du marché de l'habitation dans ces collectivités.

Ici à Halifax, la situation est différente. Les prix n'ont pas augmenté autant qu'à Vancouver et à Toronto. Les besoins en logement des aînés de la ville n'en restent pas moins réels et pressants. Selon les résultats de la dernière édition de l'Enquête nationale auprès des ménages[1], environ 45 % des locataires de Halifax âgés de plus de 60 ans consacrent plus de 30 % du revenu de leur ménage aux frais de logement. Ce chiffre grimpe à 55 % pour les locataires de plus de 75 ans. Par contraste, seulement 15 % des propriétaires du même groupe d'âge déclarent dépenser plus de 30 % de leur revenu pour le logement.

Pourcentage d'aînés de Halifax consacrant plus de 30 % du revenu du ménage au logement

| Groupe d'âge | Locataires | Propriétaires |

|---|---|---|

| 60 à 74 ans | 58.1 | 41.89 |

| 75 ans ou plus | 66.7 | 33.16 |

Source : Statistique Canada, Enquête nationale auprès des ménages, 2011

Bien que mes commentaires d'aujourd'hui se situent davantage au niveau macro-économique, nous ne négligeons aucunement les besoins des aînés en matière de logement.

Le logement : un investissement unique

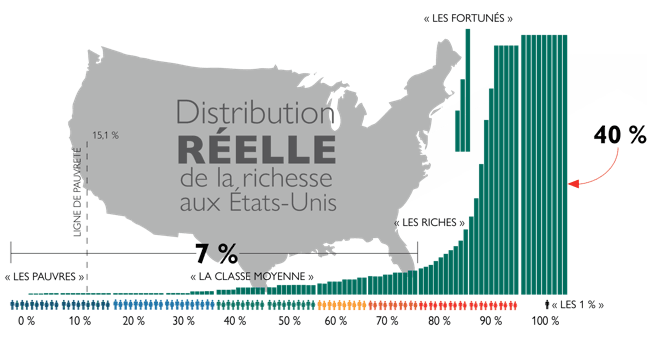

Malheureusement, le logement élargit le fossé des inégalités au Canada. Et la propension des Canadiens à considérer le logement comme un investissement infaillible sous-tend un autre phénomène potentiellement déstabilisant : l’« effet de richesse » ou l’augmentation des dépenses de consommation qui se produit lorsque le prix élevé des maisons fait croire aux propriétaires qu’ils sont plus riches qu’ils ne le sont vraiment.

Reproduction artistique du graphique tiré de « Wealth Inequality in America »

Les Canadiens ont maintenant plus d’options d’épargne et de placement que jamais auparavant : REER, REEE, CELI, maisons de courtage en ligne à frais modiques qui permettent d’acheter des actions, des obligations ou des CPG d’un simple clic de souris. Mais beaucoup de gens considèrent toujours le logement comme le principal moyen de s’enrichir et d’assurer leur sécurité financière. Selon les dernières données de Statistique Canada, les résidences principales représentent 4,3 des 12 billions de dollars d’actifs des Canadiens[2].

La compulsion d’assurer la sécurité du logement motive l’« épargne forcée » bénéfique des paiements hypothécaires. Nous savons que les Canadiens font de grands efforts pour faire leurs versements hypothécaires : le taux de prêts en souffrance signalé par l’Association des banquiers canadiens est inférieur à un quart de un pour cent (0,24 %)[3].

Pourcentage de prêts hypothécaires à l’habitation en souffrance, Canada et États-Unis

| Année | Canada : tous prêts hypothécaires à l'habitation | É.-U. : tous prêts hypothécaires à l’habitation | É.-U. : prêts à l’habitation à faible risque | É.-U. : prêts à l’habitation à risque élevé |

|---|---|---|---|---|

| 2002 | 0.37 | 0.88 | 0.29 | 3.16 |

| 2003 | 0.33 | 0.89 | 0.30 | 3.23 |

| 2004 | 0.26 | 0.87 | 0.29 | 2.70 |

| 2005 | 0.27 | 0.90 | 0.32 | 2.59 |

| 2006 | 0.25 | 0.96 | 0.36 | 2.89 |

| 2007 | 0.26 | 1.22 | 0.49 | 4.32 |

| 2008 | 0.33 | 2.13 | 1.21 | 7.03 |

| 2009 | 0.45 | 4.13 | 2.85 | 12.58 |

| 2010 | 0.43 | 4.43 | 3.13 | 13.92 |

| 2011 | 0.38 | 3.45 | 2.19 | 10.97 |

| 2012 | 0.33 | 3.02 | 1.78 | 9.36 |

| 2013 | 0.31 | 2.63 | 1.43 | 9.35 |

| 2014 | 0.29 | 2.30 | 1.26 | 8.53 |

| 2015 | 0.27 | 1.81 | 1.03 | 6.65 |

| 2016 Q1 | 0.28 | 1.55 | 0.89 | 6.07 |

| 2016 Q2 | 0.28 | 1.47 | 0.83 | 5.82 |

| 2016 Q3 | 0.28 | 1.41 | 0.80 | 5.51 |

| 2016 Q4 | 0.28 | 1.60 | 1.07 | 5.53 |

| 2017 Q1 | 0.27 | 1.37 | ||

| 2017 Q2 | 0.25 | 1.20 | ||

| 2017 Q3 | 0.24 | 1.29 | ||

| 2017 Q4 | 0.24 | 1.72 |

Taux de prêts hypothécaires à l'habitation en souffrance et de saisies au Canada et aux É.-U. 2002 - 2016 T3

De nombreux ménages ont de la difficulté à appliquer la même discipline à d’autres options d’épargne. Dans bien des cas, ils n’ont tout simplement pas les moyens d’investir des sommes considérables dans des REER ou des CELI, en partie parce qu’un trop grand nombre d’entre eux doivent mettre de l’argent de côté afin de pouvoir faire leurs paiements hypothécaires.

Même si nous ne pouvons pas déduire l’intérêt hypothécaire des impôts au Canada, les gains libres d’impôt et les faibles taux d’intérêt font de l’investissement dans l'immobilier résidentiel un moyen d’épargne irrésistible. La valeur d’une maison peut être multipliée par dix ou plus sans entraîner d’impôt sur les gains en capital. Vous constaterez une tendance ici : cet avantage est plus important pour les ménages à revenu élevé. Le logement aide les riches à s’enrichir. Mais ce n’est pas toujours vrai, bien sûr…

Même si le logement s’est récemment avéré un moyen fiable d’enrichissement à long terme, l’expérience aux États-Unis et ailleurs a démontré qu’il est imprudent de croire que la valeur d’une maison ne fera qu’augmenter. Des placements excessifs dans le logement peuvent avoir de graves conséquences en cas de baisse du prix des maisons, particulièrement pour ceux qui sont déjà à la limite de leur capacité financière.

Étant donné les liens évidents qui existent entre les prêts hypothécaires et le secteur bancaire, et entre le logement, l’épargne personnelle et la richesse, le logement est profondément lié à notre bien-être économique en général. Par conséquent, dans l’intérêt de notre système financier, nous devons veiller à ce que les Canadiens disposent de l’information dont ils ont besoin pour prendre les bonnes décisions à long terme à l'égard du logement, en plus de les sensibiliser au risque de perte.

Mais le logement est spécial… De nombreux facteurs nous incitent à devenir propriétaires, dont certains sont très émotionnels. Il m’arrive de citer le livre de Matthew Desmond, Evicted. Il qualifie la maison de « source de la personnalité ». Nous appelons la propriété immobilière le « rêve américain », mais la vérité est que ce rêve est intemporel. Charles Dickens a dit à ce propos : « Bien que [le logement] ne soit qu’un nom, un mot, ce mot-là a tant d’éloquence! Il a plus de force en vérité que n’en eût jamais la parole d’un magicien ou la réponse de l’esprit évoqué par ses conjurations[4]. »

Ces facteurs psychologiques ou comportementaux confèrent d’étranges qualités au logement en tant qu’instrument de placement. Nous savons que les habitations sont particulièrement sensibles aux cycles d’expansion et de récession en raison de leurs caractéristiques combinées de biens de consommation et de placement. Ajoutez à cela l’investissement émotionnel des gens dans leur logement, et les marchés immobiliers résidentiels peuvent être des endroits dangereux pour les jeunes familles très endettées. Les marchés immobiliers sont volatils, omniprésents et illiquides, et l’effet de levier peut facilement les rendre plus risqués. Comme je l’ai dit, tous ces facteurs produisent un mélange toxique. Plus des deux tiers des 46 crises bancaires systémiques pour lesquelles des données sur le prix des logements sont disponibles ont été précédées par des cycles de hausses et de baisses extrêmes des prix[5].

En effet, le logement est spécial.

Les arbres ne poussent pas jusqu’au ciel

À l’échelle mondiale, le prix des maisons a connu une croissance impressionnante depuis environ le milieu du XXe siècle[6]. Les historiens de l’économie ont également déterminé qu’à très long terme, le rendement du logement est semblable à celui des actions[7]. Bien que cette analyse ne tienne pas compte des coûts d’entretien et de réparation – que les gens ont tendance à ignorer, mais qui réduisent leur taux de rendement[8] – le logement s’est avéré un bon placement à long terme.

Croissance historique du prix des maisons au Canada

| Année | Indice du prix réel des habitations 1957 = 100 |

|---|---|

| 1921 | 32.1452156 |

| 1922 | 31.6049979 |

| 1923 | 32.4986478 |

| 1924 | 32.2687322 |

| 1925 | 31.2142595 |

| 1926 | 30.5854818 |

| 1927 | 30.9597608 |

| 1928 | 31.7614316 |

| 1929 | 32.8510731 |

| 1930 | 32.1813544 |

| 1931 | 33.0868419 |

| 1932 | 32.7936781 |

| 1933 | 32.9939578 |

| 1934 | 33.4685166 |

| 1935 | 32.581754 |

| 1936 | 32.9082231 |

| 1937 | 33.8818681 |

| 1938 | 32.9494776 |

| 1939 | 33.1299402 |

| 1940 | 33.8416399 |

| 1941 | 35.4474703 |

| 1942 | 37.0681623 |

| 1943 | 39.0750159 |

| 1944 | 40.4907353 |

| 1945 | 40.994615 |

| 1946 | 43.0419489 |

| 1947 | 44.0702712 |

| 1948 | 44.4934815 |

| 1949 | 45.5594306 |

| 1950 | |

| 1951 | |

| 1952 | |

| 1953 | |

| 1954 | |

| 1955 | |

| 1956 | 97.1155282 |

| 1957 | 100 |

| 1958 | 105.306602 |

| 1959 | 107.532167 |

| 1960 | 105.980298 |

| 1961 | 104.195071 |

| 1962 | 104.166218 |

| 1963 | 103.713733 |

| 1964 | 106.363676 |

| 1965 | 109.710657 |

| 1966 | 116.035097 |

| 1967 | 122.264878 |

| 1968 | 131.022945 |

| 1969 | 136.569789 |

| 1970 | 133.343252 |

| 1971 | 136.191543 |

| 1972 | 140.621835 |

| 1973 | 158.514161 |

| 1974 | 181.460792 |

| 1975 | 188.473407 |

| 1976 | 189.173389 |

| 1977 | 181.95275 |

| 1978 | 173.113181 |

| 1979 | 170.704874 |

| 1980 | 176.390238 |

| 1981 | 177.840624 |

| 1982 | 152.784394 |

| 1983 | 153.013328 |

| 1984 | 145.894522 |

| 1985 | 147.58405 |

| 1986 | 165.963769 |

| 1987 | 186.018822 |

| 1988 | 210.942243 |

| 1989 | 227.539333 |

| 1990 | 209.734156 |

| 1991 | 207.721153 |

| 1992 | 206.592673 |

| 1993 | 206.847599 |

| 1994 | 213.379746 |

| 1995 | 199.25921 |

| 1996 | 196.553817 |

| 1997 | 198.067755 |

| 1998 | 193.265383 |

| 1999 | 197.141394 |

| 2000 | 199.517792 |

| 2001 | 203.57282 |

| 2002 | 218.692841 |

| 2003 | 233.37353 |

| 2004 | 250.193163 |

| 2005 | 269.747223 |

| 2006 | 294.179282 |

| 2007 | 318.873468 |

| 2008 | 309.383705 |

| 2009 | 324.919584 |

| 2010 | 337.799893 |

| 2011 | 350.212664 |

| 2012 | 346.046196 |

| 2013 | 361.134466 |

| 2014 | 377.746645 |

| 2015 | 405.297333 |

| 2016 | 442.350417 |

*Données non disponibles pour cette période.

Source: Statistique Canada, SCHL, ACI

Une des règles en matière d’investissement, c’est que les résultats passés sont de piètres prédicteurs de l’avenir. Pourtant, de nombreux Canadiens pensent que le prix des maisons ne peut pas baisser et fondent leur planification financière sur cette hypothèse. Nous avons demandé à des gens qui venaient d'acheter une maison à Montréal, Toronto ou Vancouver s’ils croyaient que l’immobilier était le meilleur investissement à long terme[9]. Plus des trois quarts des répondants étaient d’accord ou tout à fait d’accord. Les gens croient que les arbres poussent jusqu’au ciel. Seulement la moitié était d’accord ou tout à fait d’accord pour dire que les placements financiers – c’est-à-dire les actions et les obligations – constituaient la meilleure option à long terme.

Pourcentage des répondants de l'Enquête sur la motivation des acheteurs de logements qui sont d'accord ou tout à fait d'accord pour dire que l'immobilier est le meilleur investissement à long terme

| Ville | L'immobilier est le meilleur investissement à long terme dans votre ville | Un investissement financier est le meilleur investissement à long terme |

|---|---|---|

| Vancouver | 75.8 | 46.5 |

| Toronto | 79.7 | 53.1 |

| Montréal | 80.4 | 55.2 |

Enquête sur les motivations des acheteurs de logements de la SCHL, 2017

En réponse à une question distincte, environ 70 % des répondants de Vancouver et Toronto nous ont dit que la croissance future de la valeur de leur maison était importante ou très importante pour eux, comparativement à 60 % à Montréal, où la tendance à louer est plus forte et où les hausses de prix ont été plus modestes. Nous savons donc que de nombreux acheteurs décident d’acheter ou de vendre une maison en regardant vers l’avenir. Bref, ils sont prêts à payer plus pour un logement aujourd’hui en espérant que les prix vont augmenter demain. Plus ils sont optimistes, plus ils sont prêts à offrir des prix élevés. Un optimisme excessif concernant l’avenir des prix de l’immobilier peut mener à des investissements spéculatifs et à des guerres d’enchères, deux facteurs qui font augmenter les prix encore plus.

Dans ces 15 grandes villes canadiennes (voir les graphiques ci-dessous), il faut maintenant travailler en moyenne 170 heures par mois afin de posséder une maison pour moins de 30 % de son revenu brut (155 heures à Halifax) … et en moyenne quelque 138 heures pour louer une habitation sans dépenser plus de 30 % de son revenu (148 heures à Halifax).

Liste des grandes villes canadiennes selon le nombre d’heures de travail qu’une personne doit cumuler chaque mois au salaire horaire moyen pour que ses paiements hypothécaires ne dépassent pas 30 % de son revenu brut

| Ville | Heures |

|---|---|

| Vancouver | 262 |

| Toronto | 244 |

| Victoria | 220 |

| Hamilton | 189 |

| Regina | 173 |

| Calgary | 167 |

| Edmonton | 166 |

| Saskatoon | 159 |

| Halifax | 155 |

| Winnipeg | 151 |

| St. John's | 151 |

| Montréal | 146 |

| Ottawa - Gatineau* | 133 |

| Moncton | 127 |

| Québec | 113 |

*Comprend les secteurs ontariens et québécois de l'agglomération d'Ottawa - Gatineau

Sources : Données d’Equifax (pour les comptes de prêts hypothécaires ouverts au deuxième trimestre de 2017), et Statistique Canada (pour le salaire hebdomadaire moyen). Calculs de la SCHL. Salaire horaire moyen = salaire hebdomadaire moyen/40, et nombre d’heures de travail devant être cumulées pour effectuer ses mensualités hypothécaires = mensualités hypothécaires moyennes/0,3/salaire horaire moyen. Nombre d’heures de travail devant être cumulées chaque mois pour s’assurer qu’au plus 30 % du revenu brut est consacré au logement.

Liste des grandes villes canadiennes selon le nombre d’heures de travail qu’une personne doit cumuler chaque mois au salaire horaire moyen pour que ses paiements de loyer ne dépassent pas 30 % de son revenu brut

| Ville | Heures |

|---|---|

| Vancouver | 204 |

| Toronto | 175 |

| Victoria | 166 |

| Winnipeg | 156 |

| Halifax | 154 |

| Calgary | 136 |

| Saskatoon | 134 |

| Edmonton | 135 |

| Ottawa* | 138 |

| Hamilton | 140 |

| Regina | 132 |

| St. John's | 124 |

| Moncton | 122 |

| Québec | 109 |

| Montréal | 106 |

*Pas Ottawa - Gatineau

Sources : Enquête sur les logements locatifs de 2017 réalisée par la SCHL (pour le loyer moyen des logements de deux chambres) et Statistique Canada (pour le salaire hebdomadaire moyen). Calculs de la SCHL. Salaire horaire moyen = salaire hebdomadaire moyen/40, et nombre d’heures de travail devant être cumulées pour payer le loyer mensuel = loyer moyen/0,3/salaire horaire moyen. Nombre d’heures de travail devant être cumulées chaque mois pour s’assurer qu’au plus 30 % du revenu brut est consacré au logement.

Les arbres ne poussent pas jusqu’au ciel. Demandons-nous si le logement restera l’instrument d’épargne fiable sur lequel comptent les Canadiens, alors que nos villes continueront de croître et de changer dans les prochaines années.

Répercussions à long terme

Pour revenir à ma mère, il est important de se demander qui a récolté les avantages des gains de valeur du logement et de situer la réponse dans un contexte socioéconomique élargi.

Au début du XIXe siècle, l’économiste anglais David Ricardo a conçu la théorie selon laquelle une offre limitée de terrains, conjuguée à une population croissante, conduirait à une hausse des prix des terrains, aboutissant à ce qu’il a appelé les « loyers économiques » pour les propriétaires fonciers[10]. En effet, la plus grande partie de l’augmentation du prix des maisons au cours des dernières décennies était attribuable à la hausse du prix des terrains. Deux cents ans plus tard, les économistes David Miles et James Sefton ont abordé la question d’un point de vue légèrement différent, soutenant que les prix de l’immobilier devraient continuer d'augmenter à moins, entre autres, que la densité résidentielle ne s’accroisse[11].

Comme je l’ai mentionné ailleurs, la plupart des Canadiens en milieu urbain appuient le concept de la densification, à condition qu’elle se produise ailleurs que dans leur quartier[12]. Mais elle ne peut pas toujours se produire ailleurs. La densification doit se produire dans toutes les collectivités où les marchés de l’habitation sont déséquilibrés en raison d’une offre insuffisante, ou lorsque l’étalement urbain a des répercussions sur notre environnement et notre qualité de vie. Vous pourriez penser que cette dynamique ne s'applique pas à Halifax, mais il convient de noter que cette ville est l'une des moins densément peuplées du Canada.

La solution de rechange à la densification est bien plus inquiétante que la possibilité que le caractère d’un quartier change un peu. L’augmentation continue du prix des logements au Canada accroîtra l’endettement des ménages, réduira l’abordabilité des logements sur les marchés de l’accession à la propriété et de la location, entraînera une croissance urbaine insoutenable et élargira encore davantage le fossé des inégalités entre les riches et les pauvres de notre pays[13].

Inégalité des revenus : le coefficient de Gini au Canada et dans quelques grandes villes canadiennes, 1995 - 2013

| Année | Canada | Vancouver (C.-B.) | Toronto (Ont.) | Halifax (N.-É.) |

|---|---|---|---|---|

| 1995 | 0.638 | 0.635 | 0.645 | 0.603 |

| 1996 | 0.643 | 0.640 | 0.653 | 0.612 |

| 1997 | 0.645 | 0.642 | 0.657 | 0.616 |

| 1998 | 0.645 | 0.644 | 0.655 | 0.617 |

| 1999 | 0.644 | 0.648 | 0.653 | 0.612 |

| 2000 | 0.646 | 0.653 | 0.660 | 0.612 |

| 2001 | 0.643 | 0.647 | 0.657 | 0.609 |

| 2002 | 0.644 | 0.653 | 0.661 | 0.613 |

| 2003 | 0.646 | 0.658 | 0.665 | 0.614 |

| 2004 | 0.647 | 0.663 | 0.667 | 0.616 |

| 2005 | 0.648 | 0.660 | 0.669 | 0.614 |

| 2006 | 0.650 | 0.659 | 0.675 | 0.612 |

| 2007 | 0.648 | 0.653 | 0.671 | 0.609 |

| 2008 | 0.646 | 0.645 | 0.668 | 0.610 |

| 2009 | 0.649 | 0.651 | 0.671 | 0.612 |

| 2010 | 0.652 | 0.661 | 0.675 | 0.610 |

| 2011 | 0.650 | 0.661 | 0.674 | 0.615 |

| 2012 | 0.649 | 0.656 | 0.672 | 0.615 |

| 2013 | 0.650 | 0.656 | 0.672 | 0.620 |

Source : Statistique Canada, Division de la statistique du revenu

Gini, revenus personnels (somme du revenu d’emploi, du revenu d'un travail autonome et d’autres revenus d'emploi) par province et RMR, DAL

L’une des pierres angulaires de notre société est la mobilité intergénérationnelle du revenu : la notion selon laquelle les gens peuvent améliorer leur situation sociale et économique d’une génération à l’autre. Bien que la mobilité intergénérationnelle soit considérablement plus élevée au Canada qu’aux États-Unis, des données récentes semblent indiquer qu’elle n’est pas aussi forte ici qu’on le croyait auparavant. La mobilité intergénérationnelle du revenu n’est pas non plus accessible à tous[14].

Le logement menace d’alourdir ces obstacles. Un ralentissement ou un renversement de la tendance à la hausse du prix des maisons aura des répercussions différentes sur chaque génération. En outre, le manque de logements abordables dans nos villes limite l’accès à des emplois mieux rémunérés pour ceux qui veulent y déménager. Les propriétaires plus âgés peuvent aider à régler le problème. Par exemple, les jeunes qui ont été élevés dans ces collectivités auraient avantage à rester chez leurs parents afin de pouvoir mettre de l’argent de côté pour une mise de fonds[15]. Les propriétaires plus âgés pourraient aussi aider à atténuer le problème, par exemple en évitant de résister à la densification dans leurs quartiers et de bloquer ainsi l'offre de nouveaux logements.

Le logement risque de freiner la croissance économique

L’« effet de richesse » que j’ai mentionné tout à l’heure est également devenu un facteur important pour comprendre les tendances macroéconomiques. À mesure que le prix des logements augmente, les consommateurs qui ne sont pas en mesure d’emprunter pour augmenter leurs dépenses – peut-être à cause d’une mauvaise cote de crédit – pourraient retirer des capitaux de leur logement en contractant des dettes, par exemple au moyen d’une marge de crédit ou d’un prêt hypothécaire de deuxième rang[16]. Ce groupe est également plus susceptible de réduire ses dépenses de consommation en cas de baisse du prix des maisons. D’après les résultats d’une étude menée en Australie, les jeunes ayant des niveaux de richesse liquide faibles ou moyens ont tendance à être sensibles au prix des maisons, tout comme les Australiens plus âgés dont la valeur nette est liée en grande partie au logement[17]. Des chercheurs américains ont également constaté que les jeunes sont plus susceptibles d'être touchés par les restrictions de crédit, tandis que les propriétaires plus âgés sont plus susceptibles de vendre leur maison pour en acheter une plus petite et donc de connaître les effets de richesse immobilière les plus marqués[18]. Là encore, les jeunes pourraient subir un préjudice disproportionné s'ils deviennent propriétaires et que les prix baissent par la suite.

L’effet négatif de la chute des prix de l’immobilier résidentiel sur la consommation peut durer longtemps, comme l’indique l’expérience américaine après la Grande Récession[19]. Par conséquent, si la hausse du prix des maisons donne l'impression d’une plus grande richesse qui finit par s’avérer non fondée, l’augmentation de la consommation qui en résulte sera insoutenable. Les répercussions sur la stabilité financière peuvent être particulièrement graves si cette consommation est financée par une autre source de crédit. Les économistes Atif Mian et Amir Sufi, ainsi que leurs collègues du FMI, ont montré que les niveaux élevés d’endettement, conjugués à la hausse des prix de l’immobilier, précèdent les contractions économiques. Ils qualifient cette relation de « si solide qu’elle se rapproche autant d’une loi empirique qu’il est possible en macroéconomie[20] ».

Trop de logements?

Puisque le logement représente une part si importante de la richesse des ménages, les propriétaires ont tendance à maintenir leur maison en bon état. Les rénovations ont également tendance à faire augmenter la valeur d'un logement. Bien sûr, aucune de ces activités ne doit être découragée : elles sont bénéfiques pour les marchés de l’habitation et pour les économies locales. Malheureusement, une autre façon pour les propriétaires de préserver la valeur de leurs propriétés est de décourager toute augmentation de l’offre de logements dans leurs collectivités, de crainte qu’elle entraîne une baisse du prix des maisons. Or, une restriction indue de l’offre risque de donner lieu à un déclin du marché de l'habitation en raison des hausses de prix insoutenables conduisant à des bulles immobilières, à de l’instabilité financière et à un effondrement subséquent.

Bien que le logement offre un rendement attrayant aux Canadiens qui tentent de se constituer un capital, il s’accompagne de compromis économiques. Pour le propriétaire qui investit la plus grande partie de son avoir dans une seule catégorie d’actifs, à savoir le logement, l’absence de diversification présente un risque important. Pour l’ensemble du pays, les dollars immobilisés dans le logement, souvent pendant des décennies, ne sont pas disponibles pour d’autres investissements productifs qui alimentent la croissance économique à long terme : les investissements dans les nouvelles technologies, les compétences, l’innovation et l’amélioration de la productivité. Maintenant que le logement représente une proportion trop élevée du PIB, il est en passe de devenir le frein à la croissance que les économistes prédisent.

Le logement mine notre avenir économique.

Rapport entre les coûts de transfert de propriété et les dépenses de R et D des entreprises*

| Année | États-Unis | Canada |

|---|---|---|

| 1995 | 0.90566094 | 0.78361626 |

| 1996 | 0.92265638 | 0.96578273 |

| 1997 | 0.92535628 | 0.86517284 |

| 1998 | 1.02409786 | 0.72373632 |

| 1999 | 1.0089164 | 0.73929434 |

| 2000 | 0.92045614 | 0.64059621 |

| 2001 | 0.9925124 | 0.64280509 |

| 2002 | 1.19796289 | 0.81547355 |

| 2003 | 1.38056154 | 0.8713544 |

| 2004 | 1.59022649 | 0.94874629 |

| 2005 | 1.67908998 | 1.05096258 |

| 2006 | 1.42079161 | 1.10013898 |

| 2007 | 1.08251779 | 1.25675162 |

| 2008 | 0.68016896 | 1.07067666 |

| 2009 | 0.61180763 | 1.22520309 |

| 2010 | 0.60325124 | 1.31505956 |

| 2011 | 0.57611137 | 1.37951992 |

| 2012 | 0.64343805 | 1.41445903 |

| 2013 | 0.71826934 | 1.52203115 |

| 2014 | 0.68672863 | 1.69932453 |

| 2015 | 2.00011469 | |

| 2016 | 2.21888779 | |

| 2.21540517 |

*Indice : 1994 = 1

Sources : Statistique Canada; Bureau of Economic Analysis.

Le logement, la richesse et la nécessité de l’offre

Dans notre récent rapport sur la hausse du prix des maisons dans les grands centres urbains, nous avons souligné que la croissance de la richesse à Toronto contribuait au problème en faisant augmenter le prix des maisons individuelles plus chères[21]. Cela devrait nous sembler contraire aux valeurs canadiennes, car nous sommes un pays fièrement inclusif avec des citoyens mobiles sur le plan socioéconomique. J’ajouterais que notre étude a également permis de déterminer que la réponse faible et tardive de l’offre a été une cause importante des hausses insoutenables de prix à Toronto et à Vancouver.

Les attentes irréalistes à l’égard des arbres poussant jusque dans les nuages peuvent être confrontées aux données actuelles sur l’offre de logements. Une meilleure information sur le marché peut donc aider à limiter les hausses injustifiées de prix. Si les acheteurs éventuels savent qu’un accroissement de l’offre est à l’horizon, ils seront moins susceptibles de payer des prix exorbitants pour les maisons actuellement disponibles – et en grande demande – dans un marché où l’offre est limitée. En outre, les spéculateurs seront découragés par l’offre imminente.

Les décideurs fédéraux reconnaissent que l’offre constitue un volet important du peu d’abordabilité des logements à Toronto, à Vancouver et dans de nombreuses autres collectivités, grandes et petites, du pays. C’est pourquoi la Stratégie nationale sur le logement de 40 milliards de dollars sur 10 ans, que le gouvernement du Canada a annoncée l’automne dernier, est un plan résolument axé sur l’offre.

Nous croyons qu’il faut accroître l’offre dans tout le spectre du logement, depuis les refuges pour sans-abri jusqu’aux maisons individuelleshaut de gamme et aux logements en copropriété. Toutefois, la Stratégie nationale sur le logement met d’abord l’accent sur les Canadiens vulnérables qui ont le plus besoin de notre aide. En effet, pour être pleinement inclus dans notre société et réussir, ils doivent d’abord avoir un toit au-dessus de la tête[22]. Et l’accroissement de l’offre de logements locatifs abordables aura l’avantage supplémentaire de compenser l’augmentation de la demande d’accession à la propriété, qui, comme je l’ai dit tout à l’heure, fait grimper le prix des maisons.

Cibles de la Stratégie nationale sur le logement :

530 000 ménages qui n’éprouvent plus de besoins de logement

385 000 ménages qui sont protégés contre la perte d’un logement abordable et 50 000 autres qui bénéficient de la croissance des logements communautaires

50 % réduction du nombre estimatif de personnes accueillies par les refuges qui sont chroniquement sans abri

100 000 logements neufs créés, soit 4 fois plus de logements construits dans le cadre des programmes de logement fédéraux de 2005 à 2015 (Comparativement aux logements construits et réparés dans le cadre de l’Initiative en matière de logement abordable (ILA), des programmes d’aide à la rénovation et de l’Investissement dans le logement abordable (IDLA). )

300 000 logements existants réparés et rénouvelés, soit 3 fois plus de logements réparés et renouvelés dans le cadre des programmes de logement fédéraux de 2005 à 2015 (Comparativement aux logements construits et réparés dans le cadre de l’Initiative en matière de logement abordable (ILA), des programmes d’aide à la rénovation et de l’Investissement dans le logement abordable (IDLA). )

300 000 ménages bénéficiant d’une aide à l’abordabilité grâce à la Prestation canadienne d’aide au logement

J’ai parlé plus tôt du danger des attentes accrues. L’offre limitée aggrave ce phénomène. Ed Glaeser, un économiste de l’immobilier de Harvard, a découvert un modèle comportemental systématique où les acheteurs ne comprennent pas la réponse de l’offre lorsque le prix des maisons augmente et attire ensuite les spéculateurs[23]. Le fait de ne pas anticiper une réponse de l'offre signifie que les gens considèrent le logement comme un pari à sens unique, qu'ils pensent que le prix des maisons ne peut qu'augmenter et qu'ils craignent donc de « manquer le bateau ». Les attentes irréalistes de gains signifient que les acheteurs sont plus disposés à payer des prix élevés aujourd'hui, et le cercle vicieux se perpétue. Le risque que des spéculateurs entrent sur le marché est également plus grand lorsque l’offre est considérée comme inélastique[24].

Encore une fois, les arbres ne poussent pas jusqu’au ciel. Une plus grande transparence de l’offre future de logements est un moyen important de contenir les attentes. De toute évidence, c'est une tâche difficile et entourée d’incertitude, mais il vaut mieux avoir une gamme de scénarios qu’aucun. La SCHL fera sa part pour accroître la diffusion et la disponibilité de cette information au Canada. De notre côté et en partenariat avec Statistique Canada, nous avons élaboré un plan pour améliorer considérablement la disponibilité et l’accessibilité des données sur le marché du logement au Canada.

Rééquilibrage intergénérationnel

De retour à ma chère maman : mon père et elle ont acheté la maison dans laquelle j'ai grandi en 1967 pour 22 900 $. Aujourd’hui, cette maison vaut probablement plus de 700 000 $. Ma mère n’en est plus propriétaire – elle a depuis acheté une autre demeure – mais il s’agit d’un rendement avant impôt composé de 16 % sur 50 ans. C’est difficile à battre.

Les baby-boomers du Canada ont été très avantagés sur le plan historique. Sur le plan économique, ils ont connu une croissance historique, des dépenses gouvernementales déficitaires, des droits à pension qui ne sont pas toujours entièrement capitalisés et une croissance quasi ininterrompue du prix des maisons. À bien des égards, ils ont emprunté aux générations qui suivent. Et l’emprunt va plus loin : sur le plan écologique, en termes d’émissions de gaz à effet de serre et de consommation de carbone, des facteurs auxquels s’ajoutent des niveaux relativement faibles d’aide étrangère et de dons de bienfaisance.

Rien de tout ça n'était intentionnel, donc il ne s'agit pas de blâmer qui que ce soit. J'encourage plutôt les solutions qui incluent ces gens. À défaut de quoi, nous ferons face à des pressions sociales qui ne mèneront nulle part.

Chuck Palahniuk a souligné l’angoisse intergénérationnelle de la génération X dans son roman nihiliste, Fight Club :

« On est les enfants oubliés de l’histoire mes amis, on n’a pas de but ni de vraie place, on n’a pas de Grande Guerre, pas de Grande Dépression. Notre grande guerre est spirituelle, notre grande dépression : c’est nos vies. La télévision nous a appris à croire qu’un jour on serait tous des millionnaires, des dieux du cinéma ou des rock stars, mais c’est faux, et nous apprenons lentement cette vérité. Et on en a vraiment, vraiment, plein le derrière. »

Ce déséquilibre comporte en effet des aspects menaçants. Je ne veux pas être le Peter Pan du secteur du logement canadien, mais les jeunes ont eux aussi besoin de logements abordables. Avoir son chez-soi est source de confort et de dignité. Dans une certaine mesure, les baby-boomers ont accumulé leur richesse sur le dos de leurs enfants et de leurs petits-enfants. Là encore, le fardeau des récentes modifications apportées aux paramètres de l’assurance hypothécaire retombe sur les jeunes qui achètent une maison pour la première fois.

Nous ne devrions pas avoir peur d’exiger une reddition de comptes intergénérationnelle. La faiblesse des taux d’intérêt aide à rééquilibrer la donne, car elle implique un transfert implicite des épargnants plus âgés vers les jeunes emprunteurs. Au Royaume-Uni, la Resolution Foundation a récemment réclamé un impôt sur la fortune pour corriger des inégalités similaires[25].

Les emprunts à la « Banque de Maman et Papa » à des taux favorables sont une des façons de rééquilibrer la situation. En janvier, la SCHL a facilité la tâche aux parents qui souhaitent céder leur maison à la prochaine génération : maman et papa peuvent désormais faire don de l'avoir propre accumulé dans leur logement à un enfant au lieu d'une mise de fonds. J'aimerais explorer la façon dont nous pouvons utiliser le régime d'assurance prêt hypothécaire pour récompenser davantage ce genre de soutien si nous pouvons le faire sans contribuer aux problèmes d'abordabilité.

Les prêts hypothécaires inversés, qui permettent aux aînés propriétaires d'un logement de convertir en liquidités une partie de l'avoir propre lié à leur habitation, se prêtent à des abus potentiels. Cependant, utilisés de manière responsable, ils peuvent constituer un autre instrument utile pour venir en aide aux accédants à la propriété.

Nous soutenons le « vieillissement chez soi », mais il vaut la peine de se demander si les politiques à cet égard peuvent faire en sorte que certaines personnes occupent un logement trop grand. Il est régressif pour ma mère d’avoir une maison si spacieuse alors que nous avons tellement besoin de logements dans la région du grand Toronto.

Cela dit, les logements accessoires ou les appartements de sous-sol sont une source de nouveaux logements que les aînés (ou d'autres personnes) peuvent utiliser et qui pourraient aussi contribuer à améliorer l'abordabilité. Les aînés pourraient ainsi vieillir chez eux tout en contribuant à la résolution de ces problèmes.

Loin de moi l'idée d'encourager l'âgisme ou la discrimination. Je suis conscient des problèmes de pauvreté aigus dont souffrent certains aînés. Toutefois, les sources de financement pour relever les défis du logement se font rares. Et les baby-boomers qui avancent en âge pourraient très bien receler quelques solutions. Comme je l'ai dit, nous avons besoin de leur aide.

Un dernier mot : Maman, je sais que tu vas lire cette allocution. Et que tu l’enverras à tous tes amis, ce qui est très gentil de ta part. Premièrement, je suis désolé de m’en prendre à toi. Deuxièmement, c’est à toi, et non à moi, de décider si et quand tu vas vendre la maison. Enfin, ne t'inquiète pas : ma période « Fight Club » est loin derrière moi.

[1] Statistique Canada, 2016. « Enquête nationale auprès des ménages de 2011 », Programme du Recensement de la population de 2011.

[2] Statistique Canada, 2017. « Enquête sur la sécurité financière, 2016 », Le Quotidien, 7 juin 2017.

[3] Association des banquiers canadiens, 2018. Nombre de prêts hypothécaires à l’habitation en souffrance, 31 janvier 2018.

[4] Charles Dickens, Vie et aventures de Martin Chuzzlewitt, publié en feuilleton entre 1842 et 1844.

[5] Christopher Crowe, Giovanni Dell'Ariccia, Deniz Igan et Paul Rabanal, 2011. « How to Deal with Real Estate Booms: Lessons from Country Experiences », IMF Working Paper, avril 2011.

[6] Katharina Knoll, Moritz Schularick et Thomas Steger, 2017. « No Place Like Home: Global House Prices, 1870-2012 », American Economic Review, vol. 107, no 2, février, p. 331-353.

[7] Òscar Jordá, Katharina Knoll, Dmrity Kuvshinov, Moritz Schularick et Alan M. Taylor, 2017. « The Rate of Return on Everything, 1870-2015 », Centre for Economic Policy Research Discussion Paper, DP12509, décembre.

[8] Elroy Dimson, Paul Marsh et Mike Saunton, 2018. « Credit Suisse Global Investment Returns Yearbook 2018 », Crédit Suisse, février.

[9] Notre enquête s’inspire d’une enquête similaire menée aux États-Unis par Robert Shiller, l’un des fondateurs de l’économie comportementale, un domaine d’études relativement nouveau qui vise à comprendre les comportements réels, plutôt que la façon dont les gens devraient se comporter en théorie. Nous savons que les Canadiens n’épargnent généralement pas assez pour assurer leur avenir financier. L’économie comportementale peut expliquer pourquoi et, espérons-le, proposer des façons pratiques d’encourager l’épargne. Une partie de ces travaux est résumée dans une étude menée en 2012 par Karl E. Case, Robert J. Shiller et Anne K. Thompson qui s'intitule « What Have They Been Thinking? Homebuyer Behavior in Hot and Cold Markets », dans Brookings Papers in Economic Activity, automne, p. 265-315.

[10] David Ricardo, 1817. On the Principles of Political Economy and Taxation, Londres, John Murray. Ces questions sont examinées théoriquement dans l’ouvrage de Volker Grossman et de Thomas Steger publié en 2017 et intitulé « Das House-Kapital: A Long Term Housing & Macro Model » (document de travail du FMI WP/17/80).

[11] David K. Miles et James Sefton, 2017. « Houses Across Time and Across Place », Centre for Economic Policy Research Discussion Paper, DP12103, juin.

[12] Evan Siddall, 2018. « Il faut un village pour bâtir une ville : l’abordabilité comme responsabilité collective », allocution prononcée lors du Forum sur le financement de l’habitation du Northwind Professional Institute, Cambridge (Ontario), 7 février 2018.

[13] Matthew Rognlie, 2015. « Deciphering the Fall and Rise in the Net Capital Share: Accumulation or Scarcity? », Brookings Paper on Economic Activity, printemps, p. 1-69.

[14] Wen-Hao Chen, Yuri Ostrovsky et Patrizio Piraino, 2016. « Aperçus économiques : Mobilité intergénérationnelle du revenu : nouvelles données pour le Canada », Ottawa, Statistique Canada.

[15] Wen-Hao Chen, Yuri Ostrovsky et Patrizio Piraino, 2016. « Aperçus économiques : Mobilité intergénérationnelle du revenu : nouvelles données pour le Canada », Ottawa, Statistique Canada.

[16] Matteo Iacoviello, 2011. « Housing Wealth and Consumption », Board of Governors of the Federal Reserve System, International Finance Discussion Papers, nᵒ 1027. On trouve un exemple de ce type d’analyse dans un article d’Atif Mian et Amir Sufi publié en 2011 : « House Prices, Home Equity-Based Borrowing and U.S. Household Leverage », American Economic Review, vol. 101, nᵒ 5, août, p. 2132-2156.

[17] Konark Saxena et Peng Wang, 2017. « How Do House Prices Affect Household Consumption Growth Over the Life Cycle? », mimeo, UNSW Business School.

[18] Charles W. Calomiris, Stanley D. Longhofer et William Miles, 2012. « The Housing Wealth Effect: The Crucial Roles of Demographics, Wealth Distribution and Wealth Shares », National Bureau of Economic Research Working Paper 17740, janvier 2012.

[19] Greg Kaplan, Kurt Mitman et Giovanni L. Violante, 2017. « The Housing Boom and Bust: Model Meets Evidence », mimeo, Université de Chicago.

[20] Atif Mian et Amir Sufi' 2014. House of Debt: How They (and You) Caused the Great Recession, and How We Can Prevent It from Happening Again, University of Chicago Press, 2014.

[21] SCHL, Centre d’analyse de marché, 2018. Examen de l’escalade des prix des logements dans les grands centres métropolitains du Canada, février 2018.

[22] Evan Siddall, 2015. « Pourquoi le logement, ça compte » (allocution prononcée devant la Chambre de commerce du Montréal métropolitain, 3 décembre 2015); et « Aucune solitude : une Stratégie nationale sur le logement » (allocution prononcée devant le Canadian Club de Toronto, 1er juin 2017).

[23] Edward L. Glaeser, 2013. « A Nation of Gamblers: Real Estate Speculation and American History », American Economic Review, vol. 103, nᵒ 3, mai 2013, p. 1-42.

[24] Stephen Malpezzi et Susan M. Wachter, 2005. « The role of speculation in real estate cycles », Journal of Real Estate Literature 13, p. 143-164, 2005.

[25] David Willetts, 2018. « Baby boomers are going to have to pay more tax on their wealth to fund health and social care »,The Resolution Foundation, 5 mars 2018.

Partager par courrier électronique

Partager par courrier électronique